ROICマネジメントの取り組みが多くの上場企業で行われるようになった経緯と理由を解説します。

1. 伊藤レポートと日本企業におけるROE経営の必要性

日本での資本生産性を意識した経営が行われる様になった発端である「伊藤レポート」について簡単に触れておきます。「伊藤レポート」は、経済産業省内に設置されたプロジェクト「持続的成長への競争力とインセンティブ―企業と投資家の望ましい関係構築」の最終報告書として、2014年にまとめられたもです。このレポートは、アベノミクスの理論的な根拠を示すものとなっています。レポートの中では、企業の資本生産性の向上に関して以下の様な提言が行われています。

<伊藤レポートにおける資本生産性の向上に関する提言>

・「日本経済を継続的な成長軌道に乗せていくためには、ミクロの企業レベルでの競争威力を強化し、その稼ぐ力を高めていくことが急務である。」という問題認識に立って、その「資本生産性」をいかに向上させるかが日本経済立て直しの鍵である。

・そのためには、ROE(自己資本利益率)の向上を経営目標とする企業運営の確立が必要である。

つまり、なかなかデフレから脱却できない日本経済の根本的問題点は、企業が「生産性」に基づいた経営を行っていないというのが伊藤レポートでの基本的な問題認識です。したがって、各企業が「生産性」、つまり「資本生産性」を意識した経営を行うために、これまでのような単なる売上や営業利益率重視ではないROEにフォーカスした経営が重要であるとしたのです。そして、政府の諮問会議では異例とも言える具体的なその数値目標が示されました。

それが「ROE 8%超」です。この目標が、上場企業の経営目標となって今日に至っています。

2. ROEの問題点

ROE(自己資本利益率)は下記の通り、純利益を自己資本で割ったKPIです。

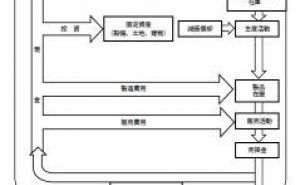

ROE = 純利益/自己資本 =(当期純利益/売上高)×(売上高/総資産)×(総資産/自己資本)

= 売上高純利益率 × 総資産回転率 × 財務レバレッジ

ROEは自己資本をいかに効率的に運用して、最終的な利益、純利益を生み出しているかの資本生産性を示しています。2014年以降、生産性の向上に敏感な上場企業においては、資本生産性ROEが中期経営計画や決算報告に示されるようになりました。ただし、上記の式からも分かるように、自己資本を意図的に調整し見かけ上ROEが改善されたかのように見せることができるのがROEの欠点です。

3. ROEの問題点を解決するKPI、ROIC

このような欠点を補うために、ROICによるKPIマネジメントが提案される様になりました。

ROIC(Return On Invested Capital) = NOPAT/投下資本

NOPAT(Net Operating Profit After Taxes) :税引き後営業利益

投下資本:有利子負債+自己資本

株主資本比率を意図的に操作しても分母の投下資本を簡単には変えられませんし、事業負債(買掛金)を除いた純粋な投下資本で計算するので資本の提供者としての資本生産性をより正確に表しています。つまり小手先で操作することが難しく株主と債権者からの調達コストに対応した収益力が正しく評価されます。

また、分子は税引き後営業業利益のため、営業外損益や特別損益が含まれていないため、本業の儲けがより正確に数字に反映されます。

以上が、ROICはROEの問題点を解決するKPIである理...